★インヴァスト証券のトライオートETFとを実際に半年間運用してみた結果をご紹介します。

ども。投資軍師のかんべえです。

前回の記事「トライオートETFの評判の高さは本当か?インヴァスト証券の口座を開設して検証」から半年が経過しましたが、その後、実際の運用結果はどうだったのか?

体験者の方からレポートを頂きましたのでご紹介します。

目次はこちら

デメリットから見るトライオートETF

ためしに検索エンジンの検索窓に「トライオートETF」を入力してみてください。

多くの記事がヒットすることと思います。

なかには「メリット・デメリット」を比較した記事も散見します。

しかし、ほとんどは「結局トライオートETFは有望な投資先」という結論に終始するものです。

本当にそうでしょうか?

ちょっとあまのじゃくな私は疑ってみたくなります。

通販の「95%以上の人が効果を実感!(効能には個人差があります)」とかネット保険の「契約者の98%が満足(当社調べ)」を見てもそのパーセンテージより、カッコ書き(もしくは画面スミに小さく表示)の内容のほうが気になるペシミストの私としては、肯定的な面が強調されれば強調されるほど、少数意見のことが気になってくるのです。

かくいう私も過去に「トライオートETFは有望な投資先」という記事を書いたことがあるのですが、今回は、実際に運用してみて分かった点や不満、不足している点はあったのか?それに対しての改善案なんかを挙げてみたいと思います。

トライオートETFは店頭CFD

ETFとは「エクスチェンジ・トレーディド・ファンド=上場投資信託」で、金融取引のプロ集団が様々な証券、商品で運用している「投資信託=ファンド」というものに出資して、その保有分の分け前をもらう仕組みで、その「権利」が株式と同じく取引所に上場されているものです。

CFDは「コントラクト・フォー・ディファレンス=差金決済取引」のことで、あるものの価格レートの差だけを最終的にやり取りするという取引です。

全く違うもののようですが、トライオートETFの取引はリアルにETFを売ったり買ったりしているわけではなく、対象ETFのレート差だけを取引させているだけです。

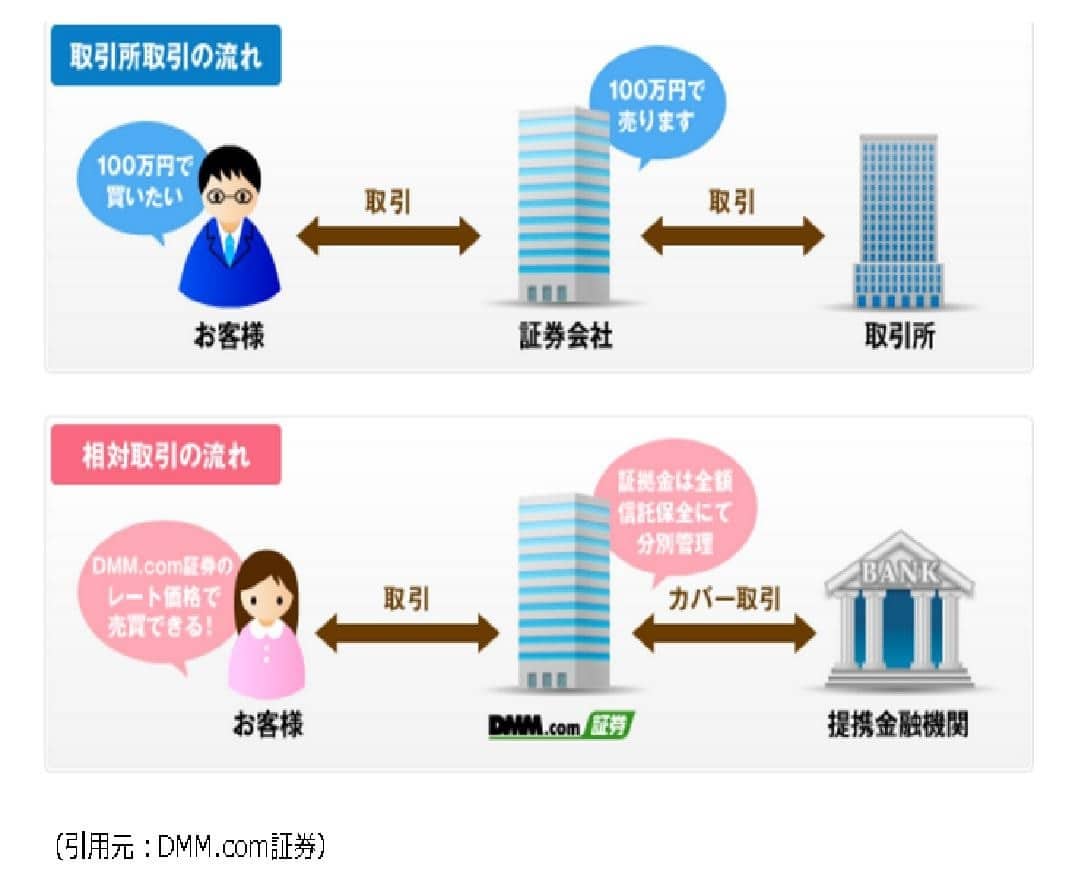

更にいうと、このCFDも店頭取引(相対取引とも⇔反語取引所取引)で、業者はユーザーからの注文を実際に市場に発注をしているわけではなく、カバー(価格参照)先の”価格”を”参照”して”加工”した価格を私たちに提示しているだけなのです。

インヴァスト証券の方に適当な図表がありませんでしたので、やむなく(一応、個人で作成もしてみたのですが破壊的にヘタ過ぎたため)DMM.com証券のサイトから図表を引用させていただきましたが、やってることはどこの会社も同じことなので(カバー先の銀行がちがうぐらい)、ざっくりとイメージは掴んでいただけるかと思います。

もっとも店頭(相対)取引の場合は、証券会社の裁量が大きく出来、手数料をタダにできたり、スプレッドが極少になったりと、ユーザーにもメリットが色々とあります。

店頭取引のメリットは?キャンペーン等の還元も大きい

トライオートETF は店頭CFDであるとお伝えしました、証券会社の裁量で手数料をタダにできたりと、メリットもあります。

そして、期間限定ではありますが、大盤振る舞いのキャンペーンもしています。

なんと、200,000円のキャッシュバックキャンペーンを実施しています。

条件の詳細はトライオートETFのオフィシャルサイトを参照していただきたいですが、100万円以上の入金と300口以上の決済で段階的に条件が発生するようですね。

もちろん、会社としても利益が出ないと意味がないので、条件はそれなりにハードルがありますが、200,000円はかなり大きいと思いますね。

トライオートETFのレバレッジは5倍で堅実投資家向け

また、トライオートETFで取引される銘柄(厳密には原資)は普通にCFDでも取引できます。

ただ、トライオートのレバレッジは5倍です。通常のCFDならものによっては10倍以上かけられますので、レバレッジは抑えめになっています。

ただし、通常のCFDだと単一銘柄へのみの投資となり、分散投資をしようと思えば自分でポートフォリオ(戦略)を組み立てる必要がありますが、トライオートETFなら一つのプログラムを選択すれば、それだけで分散投資になるという利点はあります。

この手間を無駄なコストと思うか必要経費と思うか・・・ですね。

投資にあまり時間が取れない人にとってはいいかもしれませんね。あと、銘柄を選ぶセンスがない人にとっても・・・笑

トライオートETFページをよくよく読み込んでいくと、このあたりの事情も説明してあるのですが、いかんせん専門用語も多く、中級以上の金融知識がないとまず理解できません。

ストロングポイントとして前面に出しているのが「簡単な操作で儲かる」という点なので、致し方ない面はあると思いますが、トライオートETFを通して金融後進国たる日本の投資家を育成していくという理念も掲げているようですので、オンラインセミナーやメールマガジンなどの充実を期待したいと思います。

トライオートETFのデメリット デモトレードが無い

自慢じゃありませんが、私も結構な期間、株やFX、先物にCFDと一通りの金融商品に手を出してきました。

それでもトライオートETFの商品は分からないことのほうが多いです。

商品名からおおまかに「××に連動するんだろうな」ぐらいは想像できますが、じゃあ実際「××がいくら上がったらトライオートのETFで○○ぐらいの利益がでるのか?」と言われたら「さぁ?」としか答えようがありません。

ためしに、一番馴染みのありそうな日経平均連動ETFの詳細を確認してみますと

・・・とこのような長い説明が連々と表示されます。

全部で2500文字以上ありました。

しかしながら、大まかな説明だけで、実際のロジックについては全く触れられていません。

トライオート(自動売買)を資産運用に組み込む方は「小難しいことはよく分からないけど、ブラックボックスな部分はコンピュータが勝手にやってくれるんでしょ?」的に考えている方も相当数いるんじゃないでしょうか。

それでなくても、この商品、運用に関してはある程度まとまった(50万円以上)資金を準備する必要があるのですから「○○(万円)ぐらいの資金を△△(自動売買ロジック)で▲▲(期間)運用したら、☆☆(円)程度の利益が見込める」ってのを事前に確認するためにもデモトレードは必須だと思います。

確かにバックテストはありますが、アレ、何人ぐらいの人が正確に理解できるんでしょうか?

ほとんどの人は右肩上がりに数字が伸びていれば「ほっとけば儲かる!」と理解しそうですが、1週間単位で区切ってみてみると、結構な損失を出している(ドローダウン)週もあり、そこで資金が耐えられなければロスカット、という事態が年に2度ぐらいあるシステムもありました。

このあたり、実際にトレードした感じどうだったのか、以下で見てみましょう。

私の運用結果 トライオートETFで半年ほど運用した結果

一ヶ月にいくら稼ぎたいかにもよりますが、一般的なサラリーマンのお小遣いが4万円程度らしいので、仮に4万円としましょう。

個人的に運用してみた結果、最低100万円は必要です(自動売買プログラムは取引口数が決まっているため)。

※裏技(?)で取引口数を減少させる方法もあるみたいです。

そして、そこを目標に半年ほど運用してみたのですが、目標を達成できたのは一ヶ月だけで、あとはすべてマイナスでした・・・・。

ただ、ほったらかしをしなかったのが原因かもしれません。

というのも私はいちおうFXとCFDで生活している専業トレーダーですので、ほどほどの力はあると自負しているので、どうも自動売買のプログラムが信用できないというか、自分の裁量でやったほうが儲かるような気がして、つい売買をストップさせてしまったり、自分でプログラムを変更してしまったり余計なことがしたくてしょうがなくなるんですよね(笑)

それが原因か半年では結果が出ませんでした。

結果がアレなので、取引画面のキャプチャはご勘弁願うとして・・・

そこで、余計なことをせずに、ほったらかしておいた場合もシミュレートもしてみたのですが、その場合は月4万円まではいきませんでしたが、マイナスの月が半分、2万~3万円程度のプラスが出ていた月も半分だったので、結果的にはプラスになっていたようです。

なので、このトライオートETFはあまり余計なことをしないほうがいいのかもしれませんね。

この半年間2017年6月~2018年1月は相場が安定していたので、いじらない方が良かったのかもしれません。

まあ、私の場合は、常に儲けを出し続けなければならない立場ですので、ダメだと見切りをつけたらすぐに資金を次の取引に回さなければならないため(正直トライオートから普通のFXやCFDに資金を回したこともありました)残念な結果になってしまいました。

ですが、普段取引ページを見られないトレーダーのほうが、ゆったりとトレードできるので、トライオートで儲けを出すのに向いていると思います。

ただ、その場合、口座の状況について、週に一度はメールなどで運用状況を知らせてくれる機能は絶対に必要だと思いました。

とにかく、中級以下のトレーダーにたいしての手厚いサポート。

これが充実するかどうかが今後のトライオートETFが日本の投資仮想に浸透していくキーポイントになるのではないでしょうか。

まとめ トライオートETFは堅実トレーダー、中長期投資家向けか

ETF自体はFXやCFDなどに比べると価格の変動が緩やかで、口数に比例した配当も受け取れるため、金融商品のなかでは比較的低リスクな部類のものです。

トライオートETF の場合、その価格変動を取引するわけですから、レバレッジをかけることによって差益を拡大させる方式になります。

デイトレードに近い短期売買なら、5倍のレバレッジは低いと述べましたが、中長期をベースとするなら適当な倍率なのかもしれません。

それでも他のハイレバ商品(FXやCFD)に比べれば、損益の振れ幅はマイルドなので、最大ドローダウン(一定の取引期間中に起こりうるMAXの含み損)にプラス2割程度の余裕を見て、3ヶ月~半年スパンで取引を継続するのが今のところの必勝法といえるでしょう。

その間にインヴァスト証券側から、投資家に対してのサポートの充実と、商品知識を深めるオンラインセミナーやデモトレードの充実などを図ってもらいたいと思います。

最後にインヴァスト証券さんにご提案

実現は難しいでしょうが、やってみたら面白いんじゃないかと思うことに、ユーチューブの”やってみた動画”のように、トライオートETFの取引システムを実際に現金で運用してみて、ガチで儲かるのかどうか検証(できればライブが望ましい)したりすれば、より一層の知名度向上と顧客確保につながるんじゃないかと思うのですがいかがでしょう?

というのも、CSでパチンコ実践番組や馬券対決番組が多数放送されており、近年その種類も増えてきていますので、リスクをとってリターンを得ることに実は日本人は積極的な民族なんじゃないかと思うのです。

実際、公営ギャンブルは一時期に比べれば減少したとはいえ、相変わらず世界トップクラスの売り上げを誇っていますし、パチンコ業界は数兆円という業界規模です。

ギャンブルに比較すれば、遥かにリスクが少なく、それで結構なリターンが期待できる金融取引にに対して日本人がもうひとつ積極的になれない理由に、こういった啓発番組(プログラム)が少ないことがあるんじゃないかと思うのです。

「相場は生き物なんだから、いくら優秀なプログラムでも実際に儲かるかどうかは時の運な点もある。自身はあるけど確証はない」って声が聞こえてきそうですが、前出の実践番組も結構な確率で負けています。

心配しなくても、勝負事に運の要素が付き物だってことぐらい、誰でも知っています。

キモはパチンコ番組なら、台の知識や演出の面白さ、馬券なら各馬券師の馬選びのポイントや薀蓄を聞くことによって、実際にホールで台を打ったり、現地で馬券を買ってレースを見たりすることを疑似体験させてくれることが重要なのです。

インヴァスト証券は「トライオート(FX、ETF)」や「ミラートレード(FX)」という他社にないプログラム売買という武器があるのですから、それを腕に覚えのあるトレーダーに運用してもらう(近い取り組みはやってるみたいですが)・・・というのをライブ映像として配信すれば話題になるのではないでしょうか。